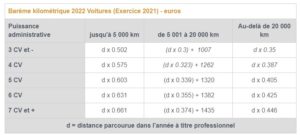

Le barème d’évaluation forfaitaire des frais de véhicules utilisé par les salariés peut être utilisé par les professionnels libéraux (titulaires de bénéfices non commerciaux). Ces barèmes sont majorés de 20 % pour les véhicules électriques.

Le barème ne peut être utilisé que pour les véhicules dont le contribuable est propriétaire, y compris lorsqu’ils sont conservés dans le patrimoine privé, sous réserve que les dépenses correspondantes ne soient pas comptabilisées en charges ; ainsi que pour les véhicules loués pour une longue durée ou pris en crédit-bail (à condition que les loyers ne soient pas portés en charges).

Le barème prend en compte la dépréciation du véhicule, les dépenses d’entretien et de réparation, les dépenses de pneumatiques, les frais de carburant et les primes d’assurances.

Par contre, le barème ne couvre pas certaines dépenses, qui restent déductibles pour leur montant réel, au prorata de l’utilisation du véhicule à titre professionnel, notamment :

– les frais de garage (frais de stationnement, frais de location d’un emplacement de parking) ;

– les intérêts des emprunts (sous réserve que le véhicule soit inscrit au registre des immobilisations et des amortissements pour les titulaires de BNC) ;

– les frais de péage d’autoroute.

Le nombre de kilomètres effectués à titre professionnel doit être tenu avec précision sur un carnet de bord.

En outre, l’application de ce barème résulte d’une option annuelle exercée au 1er janvier de l’année d’imposition et de l’absence de comptabilisation des frais correspondants dans un compte de charges.

Cette option vaut pour l’ensemble des voitures utilisées pour l’exercice de l’activité. L’option pour le barème est concrétisée par une mention dans la case prévue à cet effet de la déclaration n°2035.

Cette option peut être reconsidérée chaque année.